(原标题:用后视镜再看一遍中国中免)

$中国中免(SH601888)$

今天周末,多讲两句。

中免的股价还是跌回了20年的起涨点。

让咱们回到2020岁首,再行谛视一遍中免。

在2020年3月末,中免其时的市值是1400-1500亿,和当今差未几。

其时(2019)中免的归母净利润为46.3亿元,估值概况是31倍。

那31倍这个估值,是否合理?

这个问题无需抵赖,历史还是把谜底写在纸上了。

昭彰,在中免的股价史上,31倍并弗成称为高估,而是常态偏低。

那是什么要素撑握了这个看起来未低廉的估值?

我觉得是净利润增速。

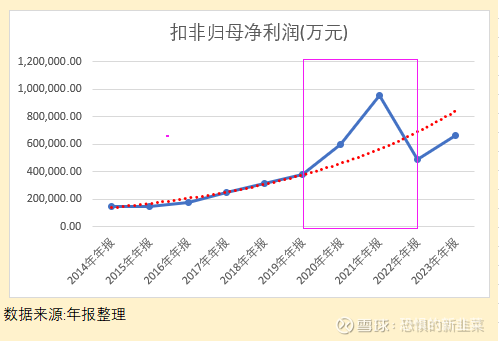

平均26.77%的扣非归母净利润增速,如实值得高看一眼。

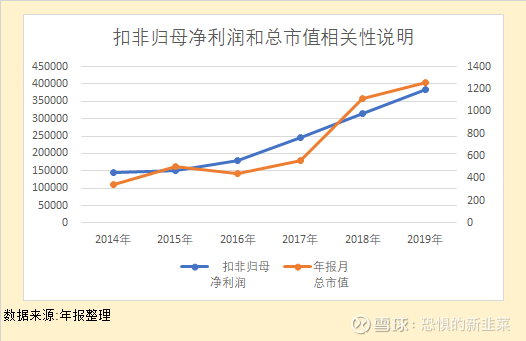

那么,中免的股价和扣非归母净利润掂量系吗?

通过不雅察那几年的历史数据,很较着不错看出来:

中免的市值长久跟着扣非归母净利润的增长而波动飞腾。

假定当今是20岁首,咱们念念要为4年后的中免作念一个估值推算。

我念念大部分东谈主会沿着下图中红色的增长弧线去给估值。

然则,2020年启动封控,迫使大王人的国际消耗回流。

深度受益的中免,其净利润的增长脱离了原有的趋势。

这虽然值得略微涨少量。

但,阛阓无意就强横感性的。

2020年的中免多头按照永远不会放开封控来为这个利好计价。

这昭彰是猖獗的,严重超买的股价为价值投资者带来了绝佳的结账时机。

于是,为A股带来价值投资理念的北向带头减握。

这一轮减握流程中,中免的股价达到了200元隔邻。

随后,握续刚劲的免税消耗数据也让北向在200元隔邻及上方莫得减握。

直到23年春节,上盈优配免税消耗数据并莫得像曩昔两年那样再次新高。

数据解释:封控放开之后,国际消耗回流带来的免税消耗增长还是成为了曩昔式。

昭彰,中免的净利润及增长将向原有的趋势总结。

而其时200元的股价,相干于原本的净利润增速而言,昭彰相配高估的。

于是,为A股带来价值投资理念的北向启动了第二次减握。

这等于中免曩昔10年的故事。

——————————

曩昔的数据告诉咱们,在2019年之前,中免的估值是踏实的。

畴昔的中免值若干钱合理,淌若我用DCF模子来算,详情会被喷。

是以我决定作念两个假定。

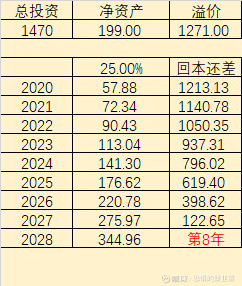

第一个假定:

假如我在2020年3月,以1470亿的价钱买下扫数中免。以2019年的净金钱和归母净利润为基准,华泰优配按照25%的平均净利润增速来预期,我这笔投资需要若干年回本?

谜底是8年。

阛阓觉得,这笔投资8年回本是合理的。

当今,让咱们站在当下,看向畴昔。

咱们连接作念第二个假定:

假如让我来以当今的市值(1470亿)买下中免,以2023年的净金钱和归母净利润为基准,在畴昔中免能督察10%、20%、30%的净利润增速的情况下,这笔投资若干年不错回本。

谜底分手是8年、6年和5年。

——————————

通过上头的两次假定接洽,颐养北向的两次减握流程,我念念读者一又友们还是充分的感受到了净利润增速对企业价值的影响。

从现时的股价来看,阛阓似乎在按照10%的归母净利润增速在为其订价。

为何这样说?

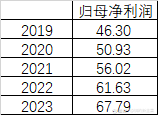

咱们假定2019年之后,中免的归母净利润增速等于10%。那么到2023年,它的归母净利润应该是若干?

和23年报公布的67.1基本吻合。

——————————

既然如斯,我有一个灵魂拷问送给列位读者。

畴昔5-10年来看,中免的归母净利润增速按照10%来预期,是合理?低估?照旧高估?

淌若觉得中国的高端消耗还是见顶、且物价历久不融会胀,中免的归母净利润增速将会历久低于10%,请斗胆作念空,你详情会赢。

淌若觉得中国的高端消耗增速有限,中免的归母净利润增速约莫等于10%,请保握不雅望,恭候超跌的契机。

淌若觉得现时的消耗左迁像前几年的国际消耗回流一样,是一过性的。中免畴昔的归母净利润增速将会再行回到20%,致使更高。那么当今的中免,还是是远远低估了。

花钱投票吧,每个东谈主王人能挣到我方领悟以内的钱。

相通,连本文这些王人莫得念念过,就买入并赔钱的东谈主,等于在赔我方领悟除外的钱。

——————————

因本文收录到专栏,是以泄露以下信息:

适度本文发布时,本东谈主握有中免,且仓位较重。畴昔72小时内,莫得交游贪图。